一眼看透新增值稅申報!5月1日起要用,不學習沒辦法申報!

- 來源:

- 西昌巧手軟件科技有限公司

- 作者:

- 西昌巧手軟件科技有限公司

- 發布時間:

- 2019年03月30 10:43

- 瀏覽:

- 2706

一眼看透新增值稅申報!5月1日起要用,不學習沒辦法申報!

新增值稅稅率將于4月1日正式執行,隨之而來的申報問題亟待解決。

這不,3月21日國家稅務局頒發《國家稅務總局關于調整增值稅納稅申報有關事項的公告》。

增值稅申報從5月1日開始實施,即新稅率實施后的第一個申報期開始實施。

那么具體有哪些變化?

變化的申報表如何填寫?

4月補開16%的發票后5月如何申報?

怎么開紅字發票?

接下來小編帶領大家一起走一遍填報的流程,包含申報表的具體變化&注意點、填寫方法,以及4月補開16%的發票后5月如何申報等問題。

文章涵蓋了所有變化點,大家務必耐心看完!

01

看透增值稅申報之

附表一的變化填寫方法

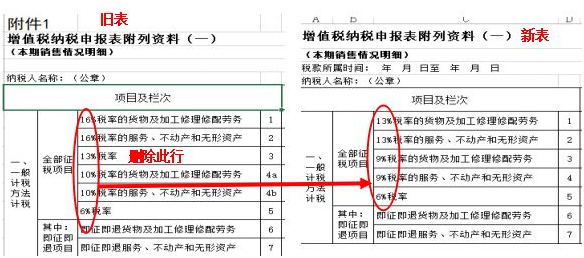

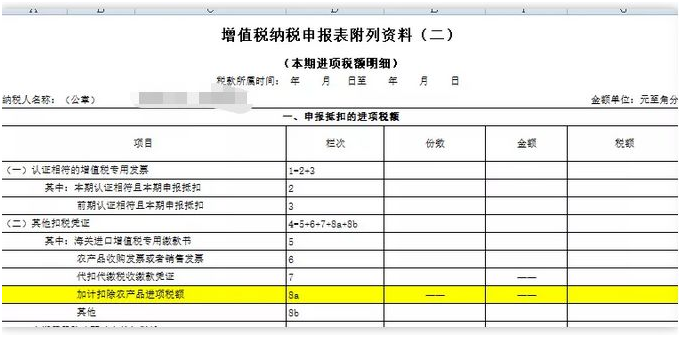

原16%所在欄次(1、2欄次)名稱一一對應調整成13%的內容。

原第3欄“13%稅率”欄次直接刪除。

原10%所在欄次名稱一一對應調整成9%的內容。由于第3欄刪除,表格欄次上移,9%所在的欄次由4a、4b調整為3、4。

具體如下圖:

國家稅務總局公告2019年第15號規定,納稅人申報適用16%、10%等原增值稅稅率應稅項目時,按照申報表調整前后的對應關系,分別填寫相關欄次。

怎么理解?看下面案例。

1.紅字發票怎么開?

4月1日后,納稅人發生銷貨退回、開票有誤、應稅服務終止或者銷貨部分退回及發生銷售折讓按原稅率開具紅字發票以及申報表的填寫示范。

【案例一】

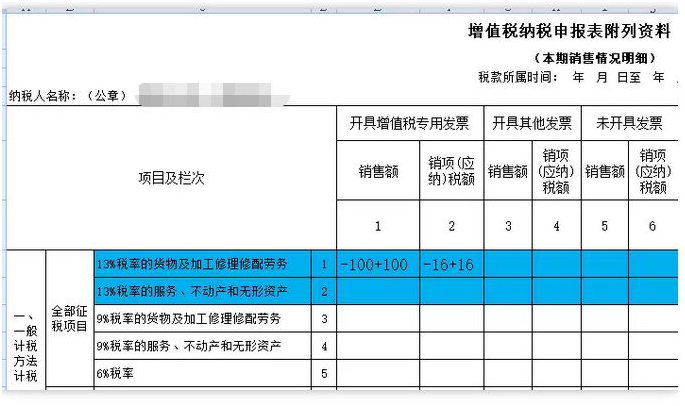

2019年4月10日,A公司收到一張供應商2019年3月20日開具的增值稅專用發票,金額100,稅率16%,稅額16。財務審核發現發票名稱開具有誤,A有限責任公司開成了A公司,發票直接退回供應商。

供應商改如何處理?

供應商4月收到退回發票后,直接在開票系統申請紅字通知單并開具紅字發票,金額-100,稅額-16,同時開具一張正確的發票,金額100,稅率16%,稅額16。

國家稅務總局公告2019年第14號規定,增值稅一般納稅人(以下稱納稅人)在增值稅稅率調整前已按原16%、10%適用稅率開具的增值稅發票,發生銷售折讓、中止或者退回等情形需要開具紅字發票的,按照原適用稅率開具紅字發票;開票有誤需要重新開具的,先按照原適用稅率開具紅字發票后,再重新開具正確的藍字發票。

為了方便展示過程,下面申報列明具體填寫數據的過程。

其實就是把一正一負合并填寫到對應欄次的13%欄次即可。

2.補開發票怎么開?

4月1日之前按未開票收入申報后,4月份補開16%、10%發票的增值稅申報填寫實例。

【案例二】

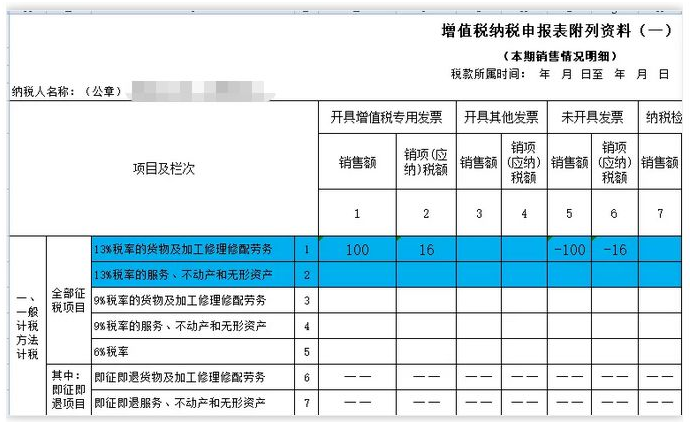

A公司2019年3月發生了一筆應稅收入,金額100,稅率16%,稅額16,由于無法取得對方開票信息,暫未開票,會計在4月申報3月增值稅時候進行了未開票收入的填寫申報。

2019年4月20日,客戶提供了開票信息,因為納稅義務時間發生在3月。這個時候應該給客戶開具16%的增值稅專用發票,而不是開13%。

那么4月補開16%的發票后,5月如何申報呢?

國家稅務總局公告2019年第14號規定,納稅人在增值稅稅率調整前未開具增值稅發票的增值稅應稅銷售行為,需要補開增值稅發票的,應當按照原適用稅率補開。

申報表填寫如下:

5月份申報填寫:16%的對應填寫13%欄次。

02

看透增值稅申報之

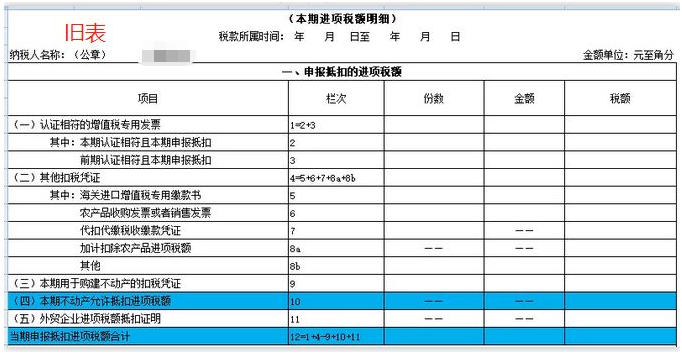

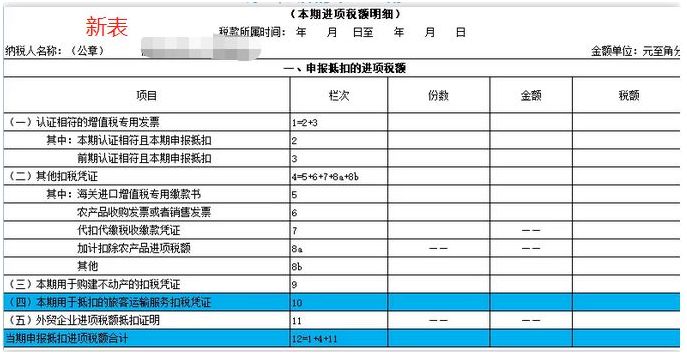

附表二的變化填寫方法

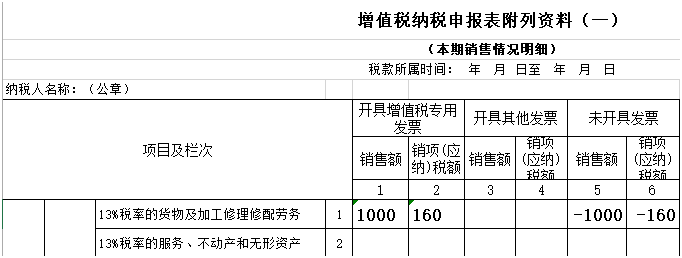

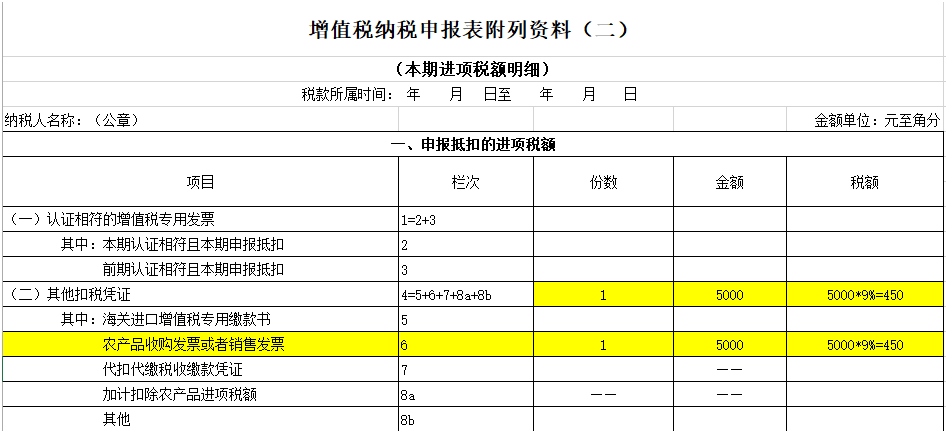

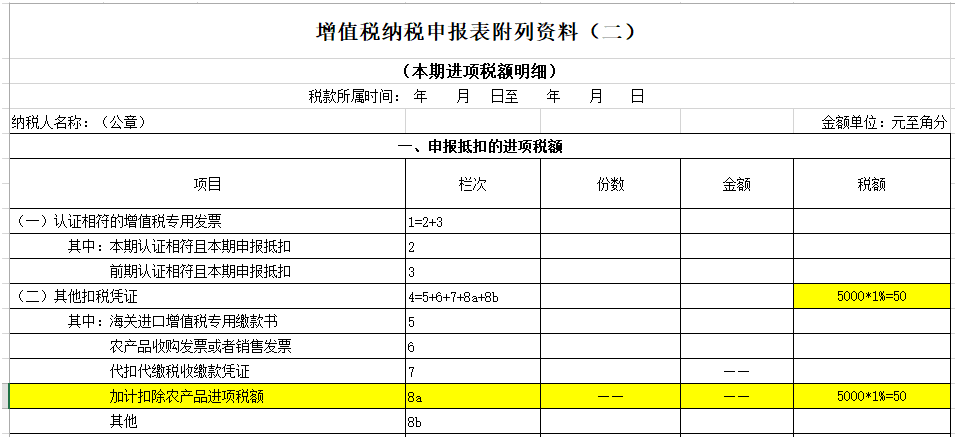

1、附表二中農產品加計扣除欄次8a維持不變。

【財政部 稅務總局 海關總署公告2019年第39號】規定“納稅人購進農產品,原適用10%扣除率的,扣除率調整為9%。納稅人購進用于生產或者委托加工13%稅率貨物的農產品,按照10%的扣除率計算進項稅額”

購入當期:按照法定扣除率9%填報,填列在附表二的第6欄“農產品收購發票或銷售發票”的“稅額”欄=農產品銷售發票或者收購發票上注明的農產品買價*9%

用于生產或者委托加工13%稅率貨物農產品的領用當期:將加計1%的部分填入第8a欄“加計扣除農產品進項稅額”的“稅額”欄。

【案例三】

某公司5月份取得農產品銷售發票,注明買價5000元,次月申報如何填寫?

6月份領用生產13%的農產品,次月申報填寫:

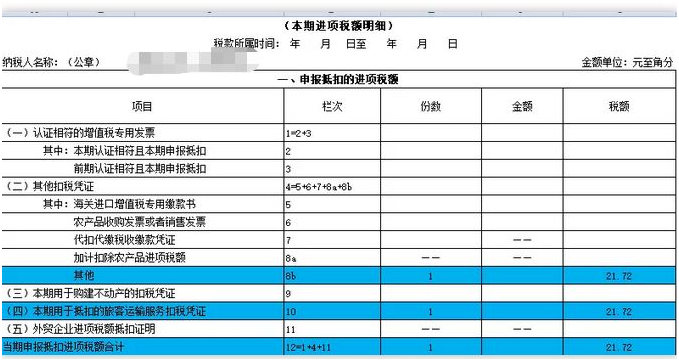

2、附表二中的第10欄項目名稱調整為“(四)本期用于抵扣的旅客運輸服務扣稅憑證”;

第12欄“當期申報抵扣進項稅額合計”計算公式調整為“12=1+4+11”。

這里的變化主要應對兩個新政策:

1>不動產分期抵扣取消

【財政部 稅務總局 海關總署公告2019年第39號】規定4月1日起,不動產分期抵扣政策不再執行,而采用一次性抵扣方式。

原附表五《不動產分期抵扣計算表》直接取消也是因為該政策,截止3月底所屬期附表五的期末余額,納稅人可以在4月所屬期一次性轉入到附表二的第8b欄。

【案例四】

某公司截止3月底所屬期附表五的期末余額為2萬元,4月當期購買一個商鋪,金額100萬,進項稅額9萬。

小好有話說:

增值稅的稅率4月1日將執行、申報表5月1日將開始填寫,以及隨之而來的發票問題,讓會計小主們應接不暇,怎么辦?

小好推薦咱們的“好會計”智能云財務軟件,好會計擁有增值稅申報表,近期更是根據增值稅政策要求,研發出季度月末期末結轉“免交增值稅”和“回沖稅金”的模板。

營業季度收入小于等于30萬自動生成免交增值稅和回沖稅金憑證; 如果營業季收入大于30W,系統會自動給出提示是否還需要繼續結轉。

點擊圖片,立即試用好會計

2>購進國內旅客運輸服務抵扣

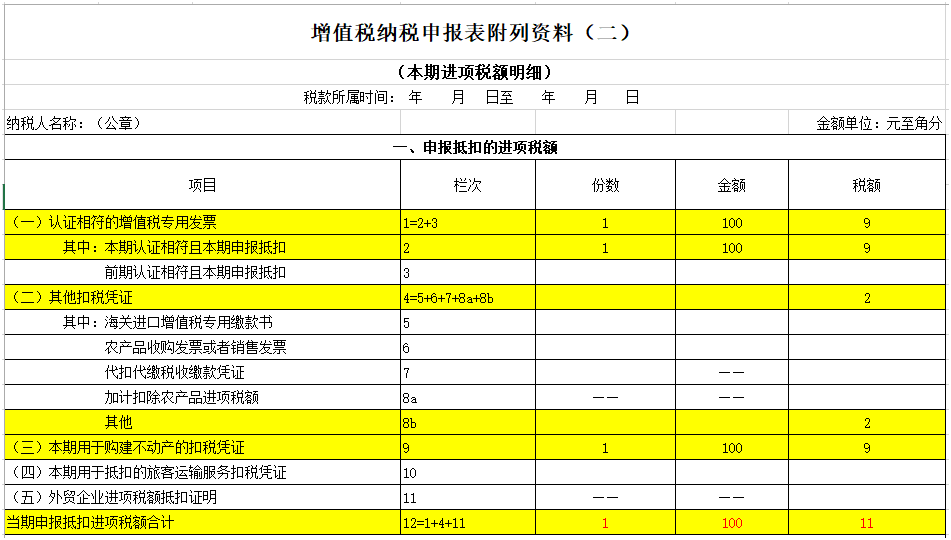

【案例五】

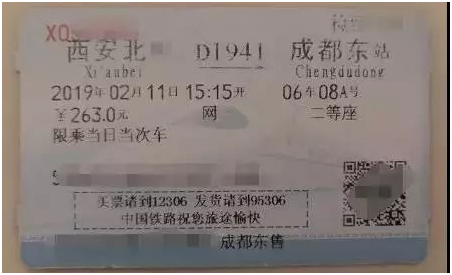

A公司員工小李2019年4月20日出差,取得注明旅客身份信息的鐵路車票一張,為按照下列公式計算的進項稅額:

鐵路旅客運輸進項稅額=票面金額÷(1+9%)×9%

「僅做展示,以文字表述為準」

這張鐵路車票,可以抵扣的稅額

=263/1.09*0.09=21.72元

申報表如何填寫?

直接按照票面計算出可抵扣進項稅后填寫到8b欄次,同時填寫到第10欄,本期用于抵扣的旅客運輸服務扣稅憑證中去。

為什么還要填寫到8b?不直接光填10欄就行了嗎?

其實和不動產抵扣填寫9欄一樣。這里的第10欄也是一個本期統計數據,不參與到抵扣計算中去,所以我們在抵扣不動產和購進的旅客服務都需要根據取得的相應扣除憑證填寫到其他相應欄次去。

這里取得是鐵路票,填寫到8b其他去就行了。第8b欄“其他”:反映按規定本期可以申報抵扣的其他扣稅憑證情況。

如果取得是專票,那就填寫到第1、2、35欄次去即可。

03

看透增值稅申報之:

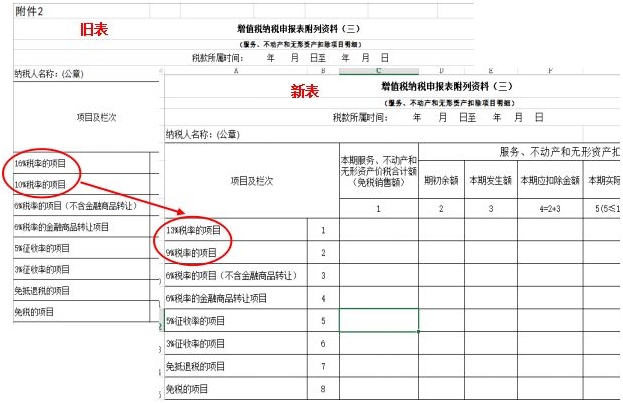

附表三的填報方法

將原《增值稅納稅申報表附列資料(三)》中的第1欄、第2欄項目名稱分別調整為“13%稅率的項目”和“9%稅率的項目”。

這塊沒什么說的,就是對應的調整。

小好有話說:

對于小規模納稅人收入測算的風險預警,“好會計”也有相對應的功能。

在首頁【稅務風險指標】增加了收入上線預警提醒,【小規模納稅人收入測算】對于月收入金額范圍也進行了修改。小主再也不用擔心“一不小心”收入超標,被動轉成一般納稅人的尷尬了。

點擊圖片,立即試用好會計

04

看透增值稅申報之:

附表四的變化填寫方法

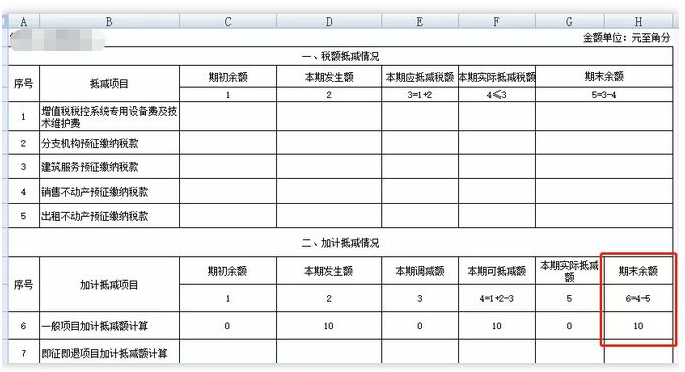

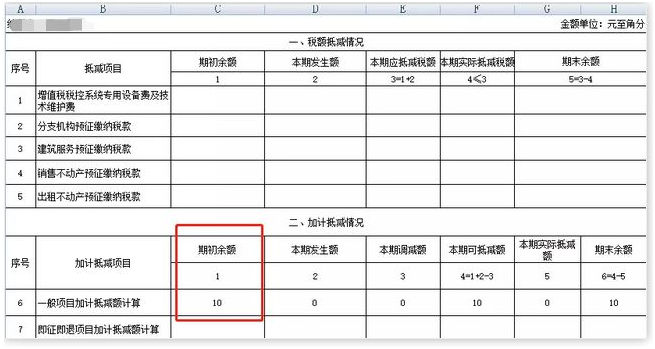

原《增值稅納稅申報表附列資料(四)》表式內容中,增加“二、加計抵減情況”相關欄次。

這個主要是應對新政策。自2019年4月1日至2021年12月31日,允許生產、生活性服務業納稅人按照當期可抵扣進項稅額加計10%,抵減應納稅額(以下稱加計抵減政策)。

這個表是滿足條件的納稅人統計記錄用于加計抵減的表。

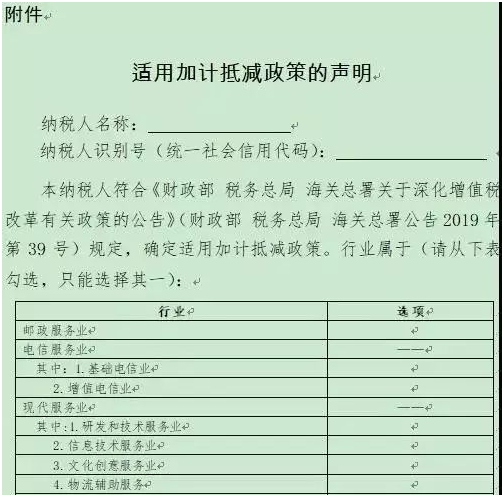

哪些納稅人滿足條件呢?

自2019年4月1日至2021年12月31日,允許生產、生活性服務業納稅人按照當期可抵扣進項稅額加計10%,抵減應納稅額(以下稱加計抵減政策)。

生產、生活性服務業納稅人,是指提供郵政服務、電信服務、現代服務、生活服務(以下稱四項服務)取得的銷售額占全部銷售額的比重超過50%的納稅人。四項服務的具體范圍按照《銷售服務、無形資產、不動產注釋》(財稅〔2016〕36號印發)執行。

所以,用不用填寫這個表,首先要去看看36號文有沒有提供這四項服務,而且要看在規定期間內,你提供的四項服務銷售額有沒有達到規定的比例,滿足了,才有資格填寫這個表,不然你就沒資格填寫這個表。

如果你判斷自己滿足,那么應在年度首次確認適用加計抵減政策時,通過電子稅務局(或前往辦稅服務廳)提交《適用加計抵減政策的聲明》格式如下:

【案例六】

A公司是一家代理報關,提供36號文規定的現代服務中的經紀代理業務,假設提供的報關代理服務服務銷售額比例滿足條件。

2019年4月公司取得可抵扣進項稅額100萬,當期銷項稅120萬,前期無留抵。

當期計提加計抵減額=當期可抵扣進項稅額×10%=100*10%=10萬

那么當期應交稅額=120-100-10=10萬。

第2列“本期發生額”:填寫按照規定本期計提的加計抵減額,這里就是10萬。

其實附表4的這個表格有點類似稅控設備抵減的填法,它就是把我從一開始到最后加計抵減的進項稅的過程用表格方式記錄下來。

這個表填寫后,如何進入主表最終實現少交稅,這個里面還有第二步,那就是用第4列數據和每期申報的時候和主表進行比對,看能夠抵減多少,能抵減的就填寫到本表第5列去。

比如本期銷項減去進行120-100=20,和我可抵減數10比,我10完全可以全部抵減,那么第5列就全部填進去。

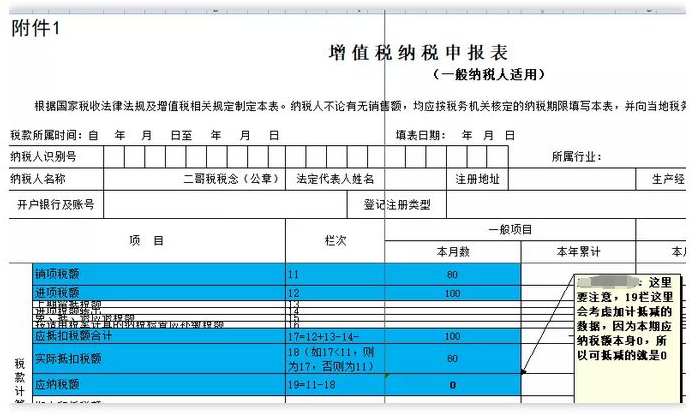

回到主表,主表沒有專設一欄體現這個10,直接就含在第19欄里面,具體看圖片解釋。

又比如,4月公司取得可抵扣進項稅額100萬,當期銷項稅80萬,前期無留抵。

當期計提加計抵減額=當期可抵扣進項稅額×10%=100*10%=10萬

那么當期應交稅額=80-100=-20,留抵20。

所以10萬的加計抵減計提數就不能實際抵,因為本身都留抵了,你還加計抵個啥。

只有計提了留下期。

再看主表

相當于計提的10沒用,下期填寫表格時候它自動跳到期初余額去了。

04

看透增值稅申報之:

附表五、六的變化填寫方法

1.取消了附表五,《增值稅納稅申報表附列資料(五)》

這個表取消原因就是因為這次不動產分期抵扣政策的取消,截止3月底所屬期附表五的期末余額,納稅人可以在4月所屬期一次性轉入到附表二的第8b欄抵扣。

2.取消原《營改增稅負分析測算明細表》。

少填一個是一個,這是好事。

文章內容部分援引自國家稅務總局,二哥稅稅念,上海稅政第一線,暢捷通亞云,如侵權,請后臺聯系處理。

點擊下方標題 查看更多干貨

小規模自開專票 | 個體戶個稅申報 | 21種假賬手法 | 私人銀行賬戶轉賬 | 不裁員返還失業險 | 繼續教育 | 個稅稽查 | 會計失信 | 100個個稅風險點 | 增值稅電子發票 | 個稅申報系統升級指南 | 發票新規 | 國地稅聯姻 | 申報表 | 金三大數據稽查 | 匯算清繳 | 增值稅政策 | 7月財稅法規 | 48項發票報銷新規 | 個稅改革 | 稅務稽查&解決方法 | 個稅扣繳系統10月升級 | 個稅專項扣除法 | “五險一金”黑名單制度

會計做賬 | 公司注銷 | 56個行業會計分錄 | 年結準備工作 | 財務年底焦慮 | 增值稅發票 | 468個賬務處理方法 | 110個財務成本管理公式 | 社保 | 稅前扣除 | 2018年末匯算清繳 | 印花稅的34個要點 | 財務工作的21張流程圖 | VLOOKUP操作 | 金三個稅扣繳 | 稅務稽查 | 固定資產折舊 | 公司注銷 | 股東轉股 | 企業涉稅風險 | 賬務處理 | 稅率調整 | 稽查清單 | 固定資產 | 10個財稅面試題 | 稅務零申報 | 預繳稽查風險 | 福利費 | 年終獎 | 不征稅收入 | 跨年調賬 | 固定資產的進項抵扣 | 會計科目 | 員工旅游稅前扣除 | 數據透視表圖表 | 代銷門票 | 電商財務處理 | 離職攻略 | 預警稅負率 | 數據匯總 | 零申報 | 批量生成表格 | 虛開發票 | 個稅扣繳實戰案例 | 涉稅風險點分析 | 330個會計分錄 | 個體戶建賬

企業對個人支付涉稅 | 預算編制 | 2018匯算清繳(1)| 工資申報 | 財務報表 | 經營所得 | 勞務費 | 稅務稽查 | 現金流分析 | 社保個稅(2) | 稅前扣除憑證 | 償債能力 | 社保個稅(1) | 納稅籌劃 | 所得稅預繳表 | 財務分析 | 財務報表 | 設備器具稅前扣除 | 職工&居民社保解析 | 管理會計政策解析 | 涉稅風險分析 | 社保問題集合 | 個稅專項附加扣除

不拼談何會計 | 18年花費金額&19年預算 | 我在西藏做會計 | 進銷臺賬 | 進銷項發票識別邏輯 | 庫存匯總 | 工資表、期末結轉等 | 移動、web端更新 | 一鍵申報(易代賬) | 利潤表稅金計數 | T3直升好會計 | 一鍵報稅(好會計) | 批量導出總賬 | 輔助核算3選1 | 固定資產清理小掃把 | 發票導入(好會計) | 設置輔助核算 | 打印明細賬 | 重算報表 | 頁面改版 | 一鍵生成工資條 | 輔助賬表更新